Deutsche Exporte erholten sich langsam vom Kriegsschock und stiegen im Mai gegenüber dem Vormonat April um 4,4%. China lockerte seine harte Zero-Covid- Politik und die FED hält sich ein kleines Türchen offen, die Zinserhöhungen im Herbst doch weniger hart anzuziehen als geplant.

Auch in Europa wird die Zinswende wahrscheinlich weniger hart als angenommen

In der Wirtschaftswoche habe ich einen interessanten Artikel gelesen zum Thema „Anti-Fragmentierungsprogramm“ der EZB.

Was genau bedeutet das? In der Europäischen Union gibt es einige Hochschuldenländer. Die Wirtschaft dieser – insbesondere Südeuropäischen Staaten – ist stark verschuldet. Eine harte Zinsanpassung würde wohl zu einer „Überschuldung“ führen. Daher arbeitet die EZB auch schon wieder an Hilfspaketen für betroffene Staaten.

Die Zinswende in Europa wird wohl nur ein kleines „Zins-Wendchen🤔“

Wir werden für einen wohl längeren Zeitraum mit hoher Inflation leben müssen!

Vorsicht! Eine Bärenmarktrally ist kein neuer Bullenmarkt

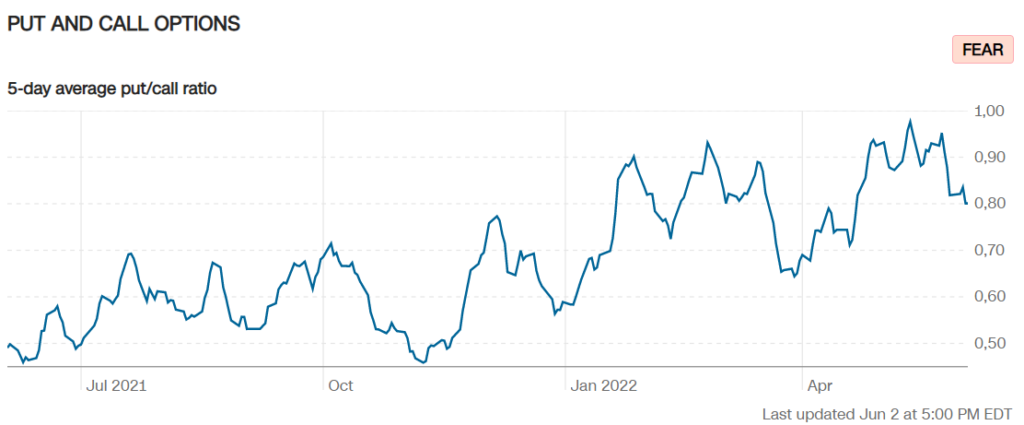

Auch wenn sich zuletzt die Put/Call Ration etwas beruhigt hat, bleiben Zweifel an einer nachhaltigen Erholung der Finanzmärkte. Von einer Bärenmarktrally spricht man, wenn über Tage hinweg in einem übergeordneten Abwärtstrend eine Aufwärtskorrektur stattfindet.

Trotz der eingangs genannten, positiven Aspekte bleiben Risiken für einen weiteren Kursrutsch. Höhere Marktzinsen belasten den Immobilienmarkt schon jetzt. Wer neu baut muss sich auf Zinssätze von 2,75% und mehr einstellen. Drei Quartale zuvor lag der Zins bei unter einem Prozent. Doch auch die Zinsen für Anleihen sind gestiegen, da die Zentralbanken versuchen die Liquidität zu verringern.

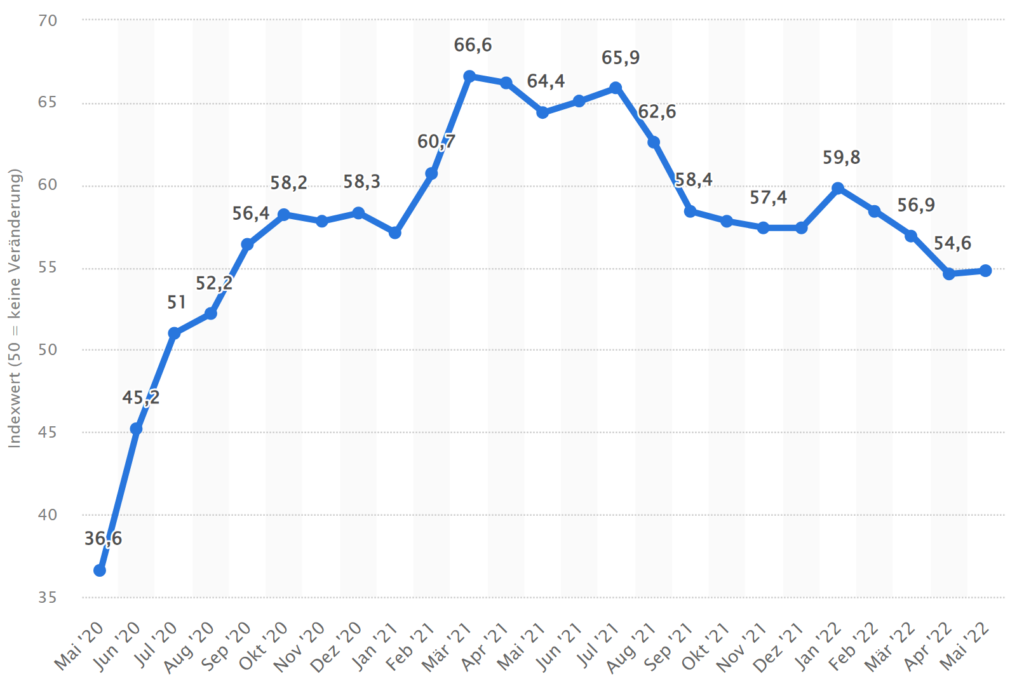

Einkaufsmanagerindex noch über dem Wert von 50

Auch ein noch hoher Einkaufsmanagerindex der Industrie in Deutschland von 54,8 im Mai 2022 deutet nicht auf eine nachhaltige Trendwende hin. Der Index basiert auf die Befragung von 400 Unternehmen im Bereich Industrie und setzt sich aus verschiedenen Indikatoren wie Auftragseingang, Lagerbestand und Produktion zusammen. Werte von über 50 signalisieren, dass die Industrie zum Vormonat schrumpft!

Jetzt zum Newsletter anmelden. Nur 2 – 3x im Monat!

Weg vom ökonomischen Umfeld – zurück zum Aktienmarkt!

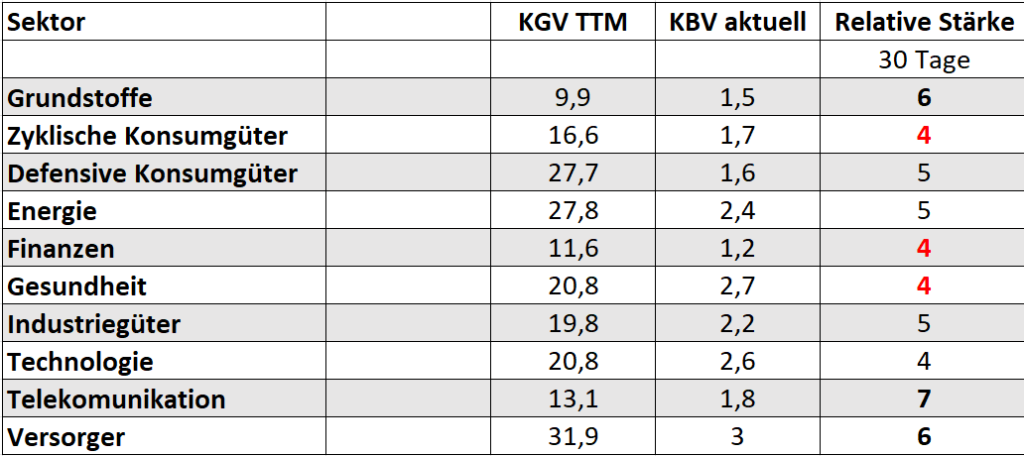

Die von mir erstellte Übersicht zeigt die aktuellen Bewertungen einzelner Sektoren deutscher Aktien. Der DAX ist mit einem KGV-Sektormedian von 13,5 (Stand 03.06.2022) bewertet. Einzelne Sektoren schnitten in den letzten 30 Tagen sehr gut ab. Dies ist anhand der relativen Stärke abzulesen.

Starke Sektoren waren Grundstoffe, Telekommunikation und Versorger. Wer die Deutsche Telekom-Aktie beobachtet, der wird feststellen, dass das Papier das 10-Jahreshoch durchbrochen hat. Und das ein einer schwierigen Zeit für den Aktienmarkt im Allgemeinen. Anleger scheinen „sichere Häfen“ zu suchen und scheuen Risiken.

Doch betrachten wir drei schwächere Sektoren am deutschen Aktienmarkt

Zyklische Konsumgüter

Zu den zyklischen Konsumgütern zählen Waren und Dienstleistungen, die von Verbrauchern nicht unbedingt als wichtig angesehen werden. Dennoch aber wünschenswert sind. Beispiele sind Mode, Schuhe, Schmuck oder Utensilien für die Freizeitgestaltung.

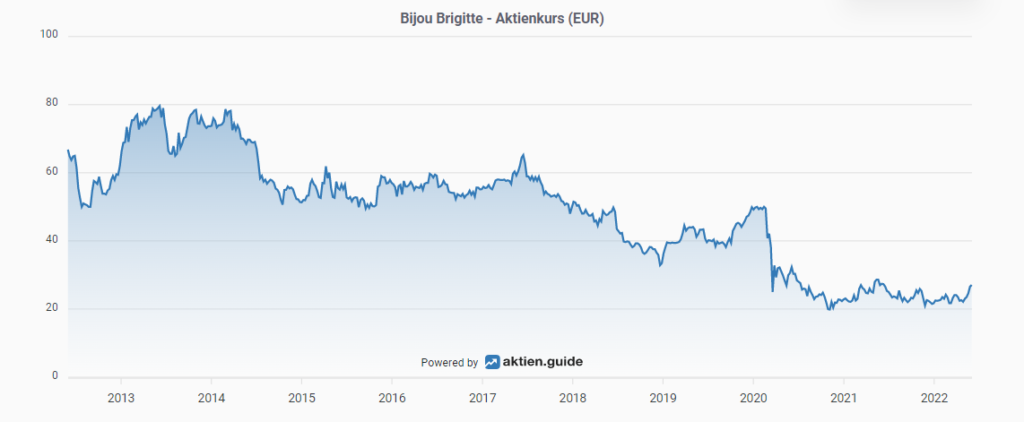

Mein Favorit aus dem Segment zyklische Konsumgüter – die Bijou Brigitte Aktie

Bei dem Anbieter von Modeschmuck #BijouBrigitte ISIN:DE0005229504 lief in den letzten Jahren nicht alles rund. Deutlich wird das im Aktienkurs. Doch haben Anleger das Unternehmen vielleicht zu Unrecht abgeschrieben? Bijou Brigitte hat sich vom heftigen Corona-Einbruch 2020 noch nicht erholen können. Notierte die Aktie zuvor bei etwa 50 Euro, so sehen wir heute Kurse von rund 26 Euro.

Doch was spricht für Bijou Brigitte ?

- Es gab einige Insiderkäufe im Mai 2020

- Das KBV liegt mittlerweile nur noch bei 0,98

- Die Aktie performte relativ stark zum Gesamtmarkt

- Das stationäre Geschäft könnte derzeit weitaus besser laufen als angenommen

- Die Aktie könnte bei rund 27 Euro das 52-Wochenhoch überschreiten, was ein charttechnisches Kaufsignal wäre

Mein Favorit aus dem Bereich Gesundheit – die Paul Hartmann Aktie

Über Paul Hartmann ISIN: DE0007474041 (Marken u.A. Kneipp!) brauche ich nicht viel zu erzählen. Wir haben eine ausführliche Aktienanalyse im Februar 2022 veröffentlicht. Link zur Paul Hartmann Analyse!

Gründe für die Paul Hartmann Aktie könnten sein:

- Ein niedriges KGV von 11,7. Das Sektor-KGV beträgt wie oben dargestellt 20,8

- Ein sehr niedriges Kurs-Buchwert-Verhältnis von 1,08. Das Sektor KBV liegt bei 2,7

- Die Dividendenrendite von Paul Hartmann liegt derzeit bei 2,53%

- Eigenkapitalquote von über 60%

- Hohes Current Ratio von 2,17. Finanziell ist #PaulHartmann gut aufgestellt.

- Geschäft wenig stark von Schwankungen betroffen

- Die Marke „KNEIPP“ wird meiner Meinung nach verkannt und fließt nicht in die Bewertung ein

Mein Favorit aus dem Bereich Finanzen – die Aktie der OVB

Der #OVB Konzern (ISIN: DE0006286560) mit Sitz in Köln ist laut eigenen Angaben ein führender Finanzermittler in Europa. Mit einer themenübergreifenden Allfinanzberatung erreicht OVB über 4,2 Millionen Kunden. Für das Unternehmen sind knapp 5.600 Finanzvermittler in 15 Ländern tätig.

OVB ist keine Versicherung, sondern ein neutraler Allfinanzvermittler

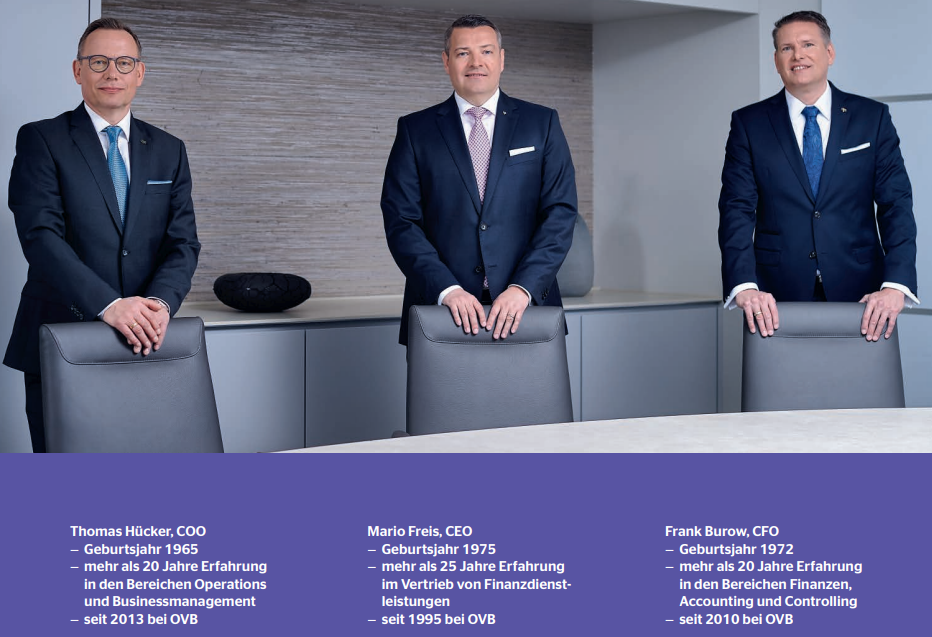

Der Vorstand von OVB

Das Bild zeigt den Vorstand der OVB. Geführt wird das Unternehmen von CEO Mario Freis, der seit 1995 im Unternehmen tätig ist.

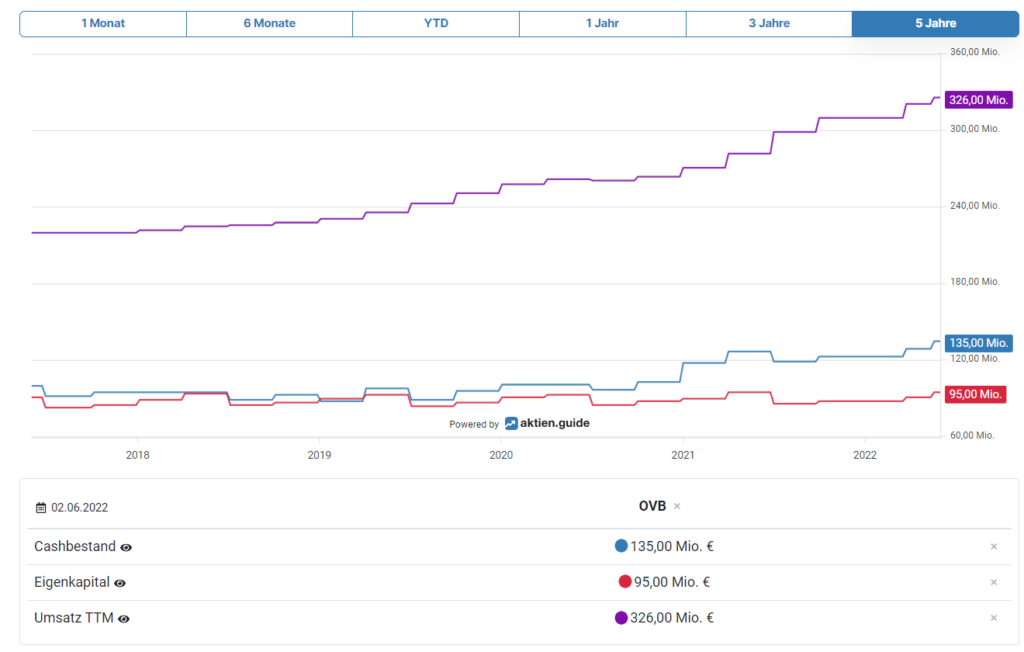

Die Zahlen von OVB können sich sehen lassen

Von OVB hörte man in letzter Zeit viel Gutes. So hob der Konzern 2021 z.B. die Prognosen an. Das spiegelt sich natürlich auch Kurs der Aktie wieder.

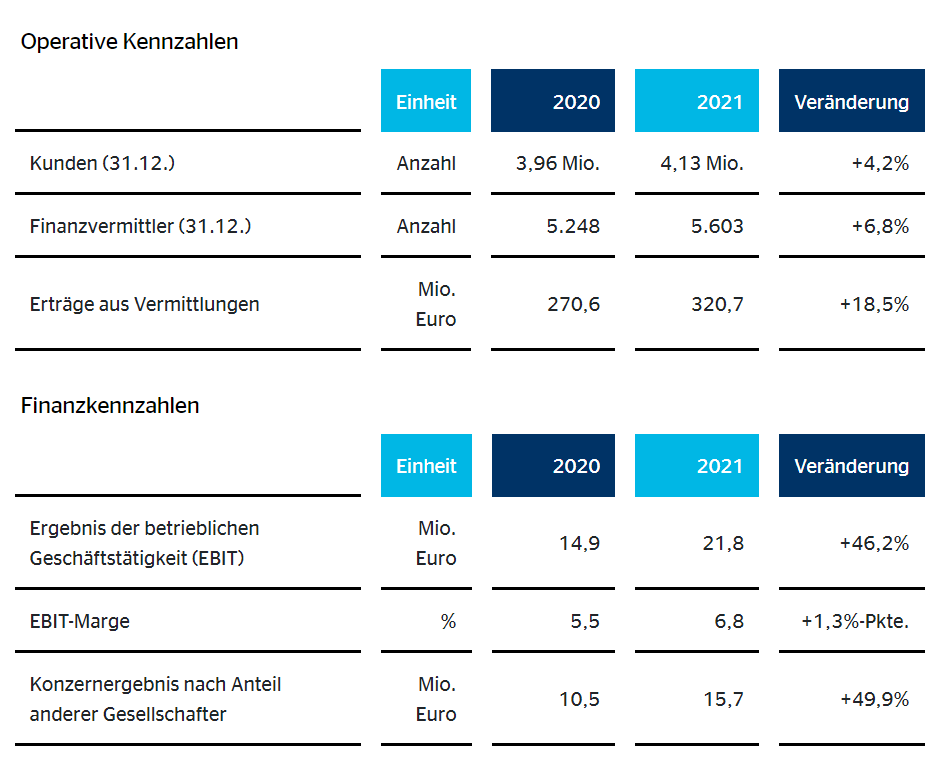

OVB konnte die Anzahl der Kunden gegenüber 2020 um 4,2% steigern, gleichzeitig stiegen 2021 die Erträge aus den Vermittlungsgeschäften um 18,5% an.

Noch beeindruckender war das EBIT mit +46,2% gegenüber 2020.

Gründe für die OVB Aktie könnten sein:

- Hohes Momentum des Aktienkurses!

- Umsatzwachstum (CAGR) von 7,96% pro Jahr seit 2016

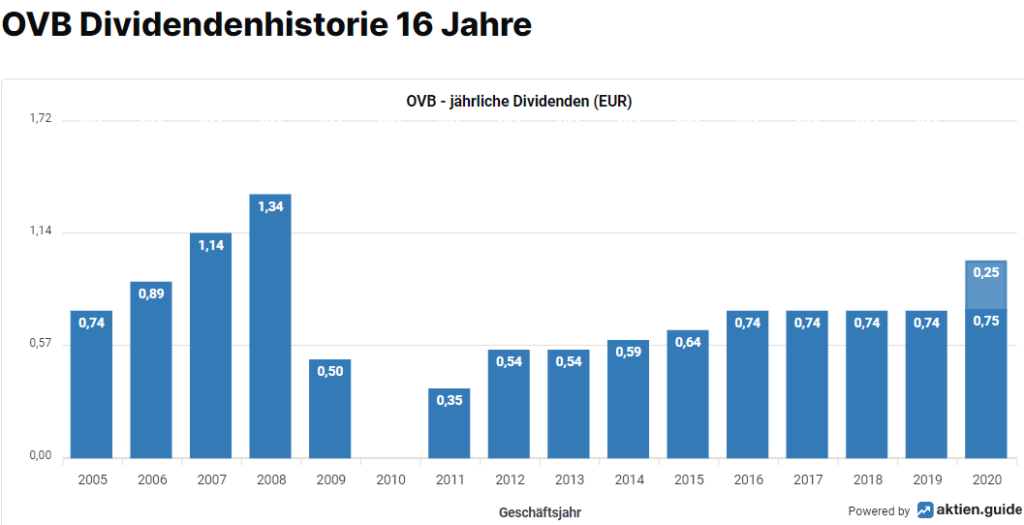

- steigende Dividende. Aktuelle Rendite von 2,64%

- Dividendenkontinuität seit 10 Jahren

- Dividendenwachstum von 3,1%

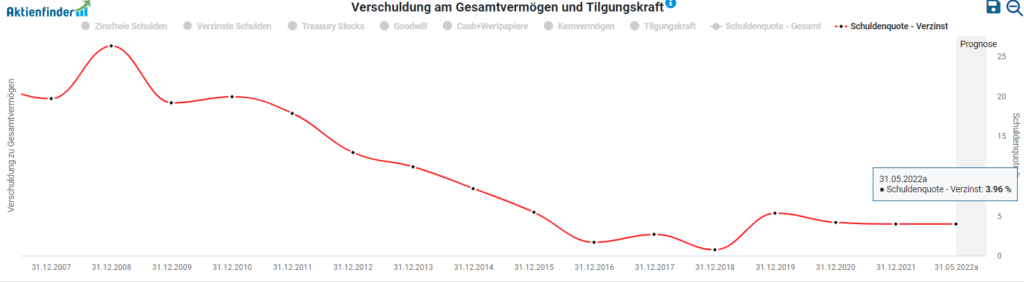

Mit einem KGV von fast 23 ist die OVB Aktie etwas teurer als der Sektormedian von 11,60 im Segment Finanzen. Doch das Unternehmen scheint straff geführt zu werden. Sowohl des Cashbestand von ca. 135 Mio. Euro erreicht den höchsten Stand in der Unternehmensgeschichte, als auch der Umsatz und Eigenkapital.

Fazit – drei Chancen in einem angespannten Markt

In einem etwas ruhigeren Marktumfeld, wie wir es derzeit sehen, sind die drei Aktien von Bijou Brigitte, Paul Hartmann und der OVB-Holding meine Favoriten in den Sektoren Konsumgüter, Gesundheit und Finanzen. Alle drei Werte besitzen hohe, relative Stärke im Chart. Die Geschäftsmodelle aller drei Unternehmen zeigen sich bislang krisenresistent. Mehr noch, eine Anhebung der Gesamtjahresprognosen erscheint zumindest bei Bijou Brigitte und OHB möglich. Bei Paul Hartmann gefällt mir der niedrige Buchwert und das Potential der Marke Kneipp.

Lasst gerne eure Kommentare da! Oder diskutiert mit bei Twitter.

Jetzt zum Newsletter anmelden! Kein Finanzspam sondern hochwertiger Content zu Aktien!

Haftungsausschluss beachten. Keine Anlageberatung, keine Garantie für Richtigkeit. Ich halte Positionen von Paul Hartmann und Bijou Brigitte.