PepsiCo, der Erzrivale von Coca-Cola, erscheint nach den jüngsten Kurskorrekturen interessant wie lange nicht. Beliebte Softdrinks wie Pepsi, Gatorade, 7 UP, Lipton, Rockstar Energy oder Mountain Dew, aber auch Snacks wie beispielsweise Doritos, Quaker Oats oder Munchies sind im starken Produktportfolio des 1965 gegründeten Konzerns enthalten. PepsiCo beschäftigt weltweit rund 291.000 Mitarbeiter und erzielte 2023 einen Konzernumsatz von fast 84 Mrd. USD. Das Produktportfolio des in Purchase, New York beheimateten Lebensmittel- und Getränkeunternehmens wird in mehr als 200 Ländern vertrieben. In unserer heutigen Aktienanalyse stellen wir PepsiCo näher vor und erläutern, warum die Aktie derzeit relativ günstig gehandelt wird.

Die Geschichte von PepsiCo

1866 Caleb D. Bradham, ein Apotheker, kreiert erstes Cola haltiges Getränk

1898 Bradham tauft es Pepsi

1902 Gründung der Pepsi-Cola Company

1914 – 1918 Schwierige Zeiten im ersten Weltkrieg

1920 – 1930 Schwache Nachfrage, Umstrukturierung

1931 Übernahme der Marke durch den Unternehmer Charles Guth

1931 Guth ließ Chemiker ein neues „Pepsi“ entwickeln

1931 – 1935 Bau von Abfüllanlagen in den USA. Neuartige 12-Unzen Flasche ist Verkaufshit

1939 Guth verlor etliche Rechtsstreitigkeiten eigene Mehrheitsbeteiligung. Neues Management übernahm Geschäfte

1941 Süßwarenhersteller Loft Inc. Und Pepsi-Cola schließen sich zusammen

1946 Deutschland Expansion. Erste Abfüllanlage in Aschaffenburg

1947 Erstes afroamerikanisches Führungsteam in Nordamerika leitet die Geschäfte

1950 Ehemaliger Coca-Cola Vizepräsident Alfred Steele wird Pepsi CEO

1953 Steeles Frau übernimmt als erste weibliche Führungskraft die Vorstandsrolle

1965 Fusion mit Frito-Lay, einem Snackhersteller. Neues, deutlich größeres Unternehmen entsteht

1966 Mountain Dew startet erste Werbekampagne. Markteintritt in Japan und Osteuropa

1969 Funyuns Ringe mit Zwiebelgeschmack kommen auf den Markt

1970 Firmensitz wird nach Purchase, New York verlegt

1971 1 Mrd. US-Dollar Umsatzmarke wird geknackt

1972 Sowjetunion verkauft mit Pepsi erstes US-Konsumprodukt

1977 Kauf der Ketten Pizza Hut, Taco Bell und Kentucky Fried Chicken

1986 Kauf von Seven UP

1998 Kauf der Saftmarken Tropicana, Dole und Seagram

2000 Ausweitung der Russland-Aktivitäten

2008 Erwerb einer Mehrheitsbeteiligung von JSC Lebedyansky. Russlands größter Getränkehersteller

2018 Snackmarke „Lay’s“ wird mit Best Brands Award gekürt

Das Geschäftsmodell – so generiert der Konzern seine Milliardenumsätze

PepsiCo vertreibt seine Markenprodukte größtenteils über Direktlieferungen an größere Kundenlager im B2B-Geschäft. Das Multi-Milliarden-Dollar Imperium setzt auf ein schlankes Management und ist darauf bedacht, so kostengünstig wie möglich zu wirtschaften. Über den Vertrieb hinaus hat der Konzern Lizenzvereinbaren über eine breite Palette von Produkten, die er im Rahmen von Joint Ventures organisiert. Das Geschäft ist in sechs Hauptsegmente eingeteilt. Daruter Frito-Lay Nordamerika, Quaker Foods Nordamerika, Nordamerika Getränke, Lateinamerika, Europa Subsahara-Afrika und Asien, Naher Osten und Nordafrika, intern als AMENA bezeichnet. Zu den wichtigsten Schlüsselkunden zählen neben Lebensmittelgeschäften auch Gastronomiekunden, Drogeriemärkte und E-Commerce Händler. Kaufanreize werden durch die umfangreichen Marketingaktivitäten geschaffen. Diese belaufen sich jährlich auf mehr als 5 Mrd. USD. Den größten Umsatzanteil macht das Getränkesegment in Nordamerika mit rund 33% der Einnahmen aus. Durch ein Werteversprechen, gleichbleibende Qualität und Geschmack zu garantieren, schaffen es die US-Amerikaner beim Verbrauchervertrauen neben dem Hauptmitbewerber Coca-Cola an die Spitze aller Getränkehersteller. Im Gegensatz zu Coca-Cola ist das Sortiment diversifizierter, denn neben Snacks und Getränken befinden sich auch Frühstückszerealien (z.B. Nudeln und Müsli) in der Produktpipeline. Übrigens ist PepsiCo nach Nestle der zweitgrößte Lebensmittelkonzern der Welt und erzielt fast den doppelten Umsatz des Rivalen Coca-Cola. Spannend ist daher auch die Frage, ob die Bewertung der Aktie attraktiv ist.

Zahlen und Fakten rund um die Aktie

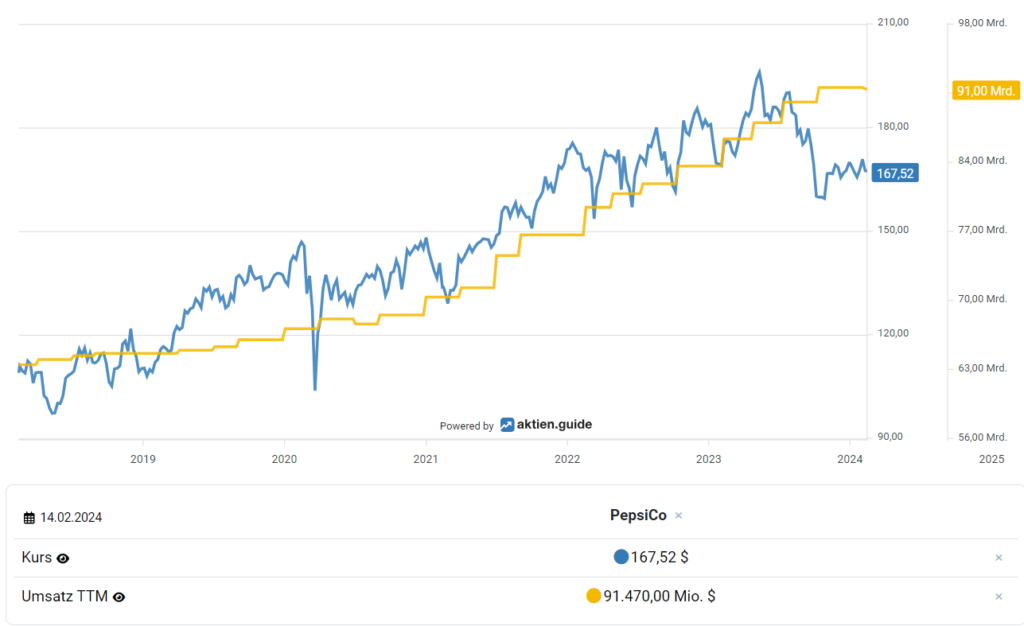

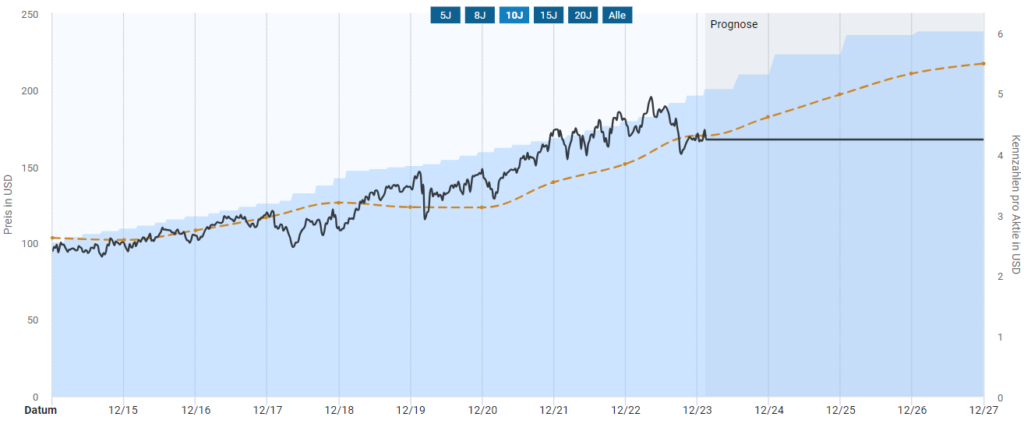

Trotz konstantem Umsatzwachstum (gelb) korrigierte der Aktienkurs (blau). Quelle: aktien.guide*

Das PepsiCo-Management verdeutlichte in den letzten zwei Jahren, dass das Unternehmen eine geballte Preissetzungsmacht besitzt. Trotz hoher Inflationsraten konnten Preissteigerungen bei den Verbrauchern nahezu konstant weitergegeben werden. Doch nicht nur das, auch das Markenportfolio wurde zuletzt durch die Übernahme des Vertriebs der angesagten Energydrink Marke „Celsius“ bedeutend gestärkt. Obwohl PepsiCo kein aufregendes Unternehmen ist, sorgte man mit M&A Aktivitäten für Aufsehen. Gerade der Einstieg beim vorbenannten Energydrink-Vermarkter Celsius, dessen Aktie in den letzten 5 Jahren um fast 5.500% % stieg, sorgte an den Börsen für Furore. Dennoch sprechen wir von einem Konsumgüterunternehmen, das sich in der Reifephase seines Unternehmenszyklus befindet und auf gesättigten Märkten nur durch Erringung von Marktanteilen wachsen kann. Einfach formuliert: PepsiCo ist eine ausgereifte Cash-Cow mit durchschnittlichen fundamentalen Wachstumsraten von rund 6% p.a.

Getränkehersteller im Bewertungsüberblick:

| PepsiCo | Coca-Cola | Monster | Keurig Dr. Pepper | |

| Marktkapitalisierung | 230,24 Mrd. $ | 255,42 Mrd. $ | 58,13 Mrd. $ | 43,49 Mrd. $ |

| KGV TTM | 25,54 | 24,01 | 37,81 | 22,66 |

| Wachstum TTM | 5,86% | 6,89% | 11,24% | 8,10% |

| Dividendenrendite | 2,95% | 3,10% | 0,00% | 2,62% |

(Stand: 15.02.2024)

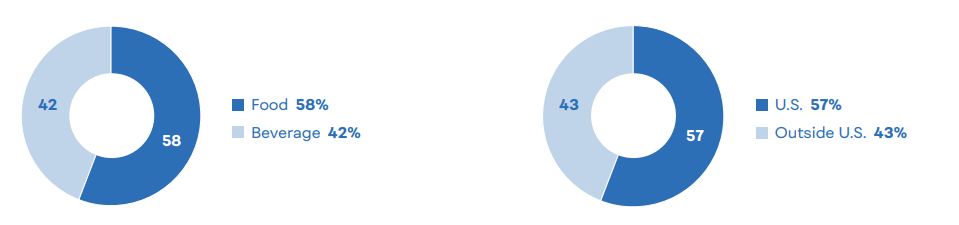

Der defensive Charakter des Geschäftsmodells könnte sich hervorragend als weniger risikohafte Depotbeimischung auszeichnen. Obwohl das Unternehmen bereits ein Riese ist, sind die Perspektiven auf den Auslandsmärkten dennoch hervorragend. Rund 57% des Umsatzes wurden vergangenes Jahr in den USA erzielt. Auf einem der größten Weltabsatzmärkten in China weniger als 4%. Konkurrent Coca-Cola ist dort deutlich stärker vertreten. Die Erschließung und Marktdurchdringung einiger, wichtiger Auslandsmärkte mit klarem Fokus auf Asien ist eine wichtige Wachstumsstrategie des Unternehmens.

Umsatzverteilung: 58% werden mit Snacks erwirtschaftet, 42% mit Getränken. Geschäft stark US-lastig mit 57% des Gesamtumsatzes. Quelle: PepsiCo IR

4 – 6% jährliche Gewinnsteigerung sind das mittelfristige Managementziel. PepsiCo liegt hier mit dem Hauptrivalen Coca-Cola gleichauf. Ähnlich zeigt sich auch die Bewertung, wie bereits in unserer Tabelle dargestellt.

So ist die Aktie bewertet

Bei der Bewertung einer Aktie eines reifen Konsumgüterherstellers mit wenig volatilen Wachstumsraten liegt es nahe, die historischen Multiplikatoren heranzuziehen. In den letzten 20 Jahren betrug das durchschnittliche Kurs-Gewinn-Verhältnis das rund 21-fache des Gewinns je Aktie. Darüber hinaus haben wir die Kursentwicklung mit den Gewinnmultiples hinterlegt.

Kurs (schwarz) vs. historische Bewertung (braun). Aktie erscheint nach Korrektur fair bewertet. Quelle: Aktienfinder

Die Vergangenheit kann zwar zukünftige Erträge nicht vorhersagen, aber es ist davon auszugehen, dass dieses eher langweilige Geschäftsmodell keinen großen Schwankungen unterliegt. Angenommen, der faire Wert liegt weiterhin im Bereich von rund 21x, so wird auch der Aktienkurs der braun dargestellten Linie in den kommenden Jahren folgen und nur mäßig vom historischen Durchschnitt abweichen. Die Gewinnspanne für den Gewinn je Aktie liegt für das laufende Geschäftsjahr im Bereich zwischen 7,87 USD und 8,16 USD. Kurzfristig bedeutet das für 2024 ein mögliches Renditepotential von rund 10%.

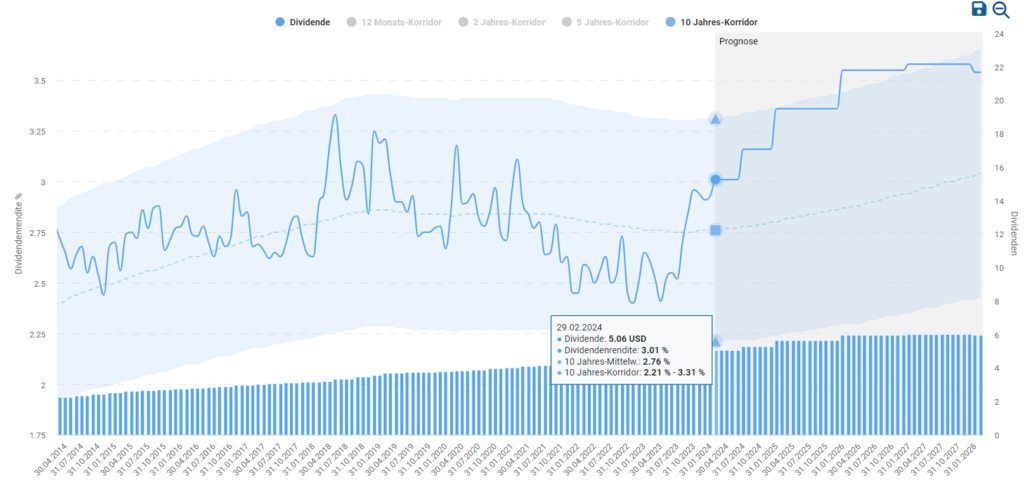

Berücksichtigen wir zusätzlich in der Bewertung, dass PepsiCo ein Dividendenkönig mit einer stabilen und steigenden Dividendenausschüttung ist, so eignet sich auch die Betrachtung der aktuellen Dividenden als Bewertungsmodell.

Aktienbewertung anhand eines Dividendenmodells zeigt, dass die Aktie des Dividendenkönigs leicht unterbewertet ist. Quelle: Aktienfinder

Zur Bestimmung des fairen Wertes wird die Dividende des jeweiligen Geschäftsjahres, in diesem Fall 2024, durch die durchschnittliche Dividendenrendite eines 10-Jahreskorridors dividiert. Im Fall von PepsiCo beträgt die aktuelle Dividendenrendite beim Kurs von 167,66 USD pro Aktie 5,06 USD oder anders ausgedrückt 3,04%. Der historische Mittelwert der vergangenen 10 Jahre lag mit 2,76% erheblich darunter. Somit ergibt sich für Dividendeninvestoren eine interessante Skontierung.

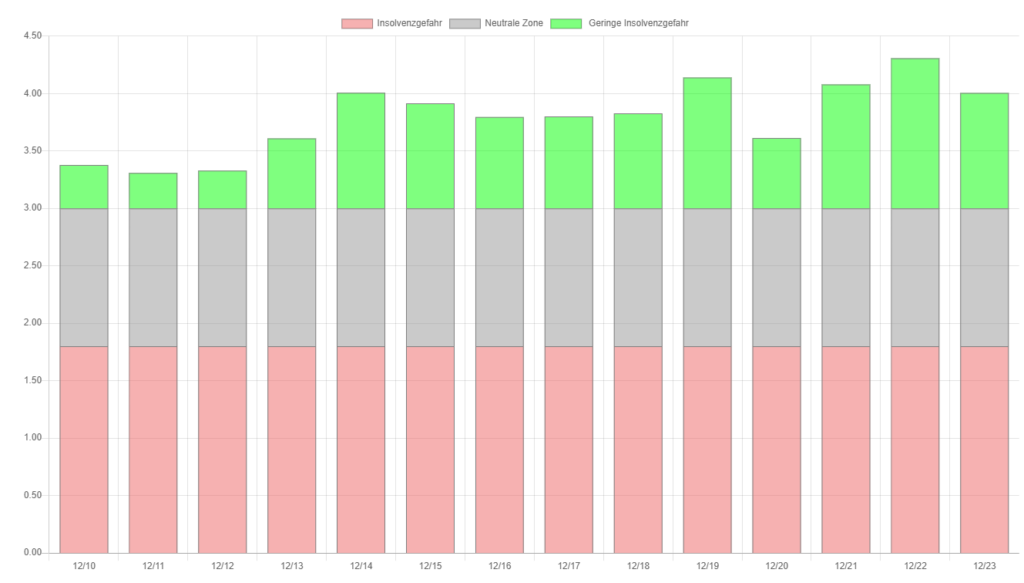

Die Bilanz von PepsiCo im Check

Beim Blick auf die Bilanz von PepsiCo fällt zuerst die hohe Verschuldung in Höhe von 81,8 Mrd. USD auf. Demgegenüber steht eine Eigenkapitalposition i.H. von 18,6 Mrd. USD, was einer Eigenkapitalquote von 22,74% entspricht. Die Höhe des Vermögens des Unternehmens wuchs jedoch zuletzt deutlich. Allein von 12/2022 zum Prognosezeitraum 12/2024 wächst das Kernvermögen – hierbei handelt es sich um das Gesamtvermögen abzüglich Cash, Wertpapieren und dem Goodwill – von rund 68 Mrd. USD auf 104 Mrd. USD. Im gleichen Zeitraum ist man bestrebt, die Schuldenquote von fast 82% auf 78% abzubauen.

Bilanz 12/2023 deutet auf relativ hohe Verschuldung. Doch in Wirklichkeit steht PepsiCo finanziell auf sicheren Beinen. Quelle: aktien.guide*

Das Finanzmanagement des Konzerns ist dabei besonders lobenswert herauszustellen. Langfristige Verbindlichkeiten wurden umgeschuldet und in Kurzfristige umgewandelt. Somit kann die durchschnittliche Tilgungsdauer binnen zwei Jahren von 13,4 auf 8,8 Jahre gesenkt werden. Ebenso erwirtschaftet PepsiCo hohe freie Cashflows von rund 10 Mrd. USD pro Jahr.

Altmann-Z Score. Geringe Insolvenzgefahr dank hoher Cashflows. Quelle: Aktienbewertung.info

Der Altmann Z-Score, bei dem fünf verschiedene Zahlen aus der Bilanz entnommen werden, ist deutlich im grünen Bereich. Jede der einzelnen Zahlen gibt Aufschluss darüber, wie gut oder schlecht das Unternehmen dasteht. In Summe ergibt sei ein Wert von 4,0 für die vorliegende Jahresbilanz 2023. Die Insolvenzgefahr ist äußerst gering. Der Maximalwert von 5,0 könnte erreicht werden, wenn man es schafft das sogenannte Working Capital (Umlaufvermögen ./. kurzfristige Verbindlichkeiten) zu verbessern. Im Fall von PepsiCo ergibt sich leider ein negativer Wert. (Berechnung: Umlaufvermögen 26.883 Mio. USD ./. 31.647 Mio. USD = -4.764 Mio. USD).

Risiken der PepsiCo Aktie

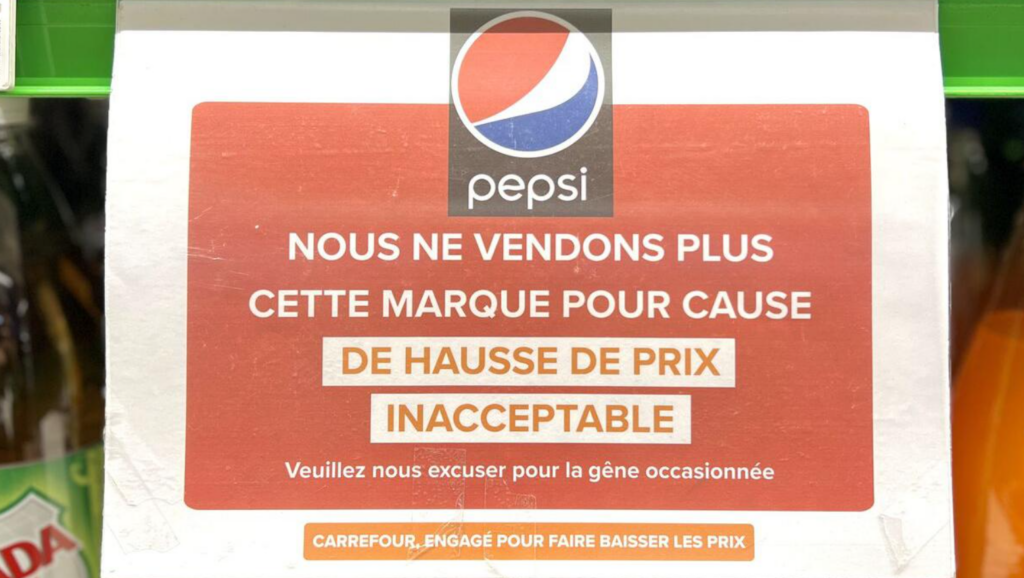

Anfang Januar veröffentlichte das Handelsblatt einen Artikel, der bei Anlegern Zweifel aufkommen ließ, ob sie immer noch auf das richtige Pferd setzen.

Preissteigerung inakzeptabel – so informierte man die Kunden. Beim Supermarkt-Riesen Carrefour wurde Pepsi aus den Regalen genommen. Quelle: Lebensmittelzeitung

Eine der größten Lebensmittelketten der Welt, die französische Carrefour Holding, traf zu Jahresbeginn die Entscheidung, dass mehrere Produkte von PepsiCo aus den Regalen genommen werden. Unter Anderem in Frankreich, Spanien, Italien und Belgien. Carrefour protestierte gegen inakzeptable Preiserhöhungen. Betroffen waren davon neben Pepsi-Cola auch Lipton Tees, Lay’s Snacks und 7-UP Erfrischungsgetränke. Laut Analyst Callum Elliot vom Analysehaus Bernstein wirkt sich die Entscheidung auf rund 0,25% des weltweiten Umsatzes der PepsiCo Gruppe aus.

Wenige Tage später bezog PepsiCo Stellung und erläuterte, dass die Belieferung von Carrefour aufgrund einer fehlenden Vertragsvereinbarung Ende letzten Jahres eingestellt wurde. Im Wesentlichen ist auch der Hintergrund zu berücksichtigen, dass anders als hierzulande die französische Regierung Druck auf die Supermarktkonzerne ausübte, die Preise zu senken. Mittlerweile rechnen Experten sogar mit einer Einigung beider Parteien. Da die Marke Pepsi sehr stark ist, ist nicht davon auszugehen, dass Carrefour den Vertrieb dauerhaft einstellt.

Ein weiteres Risiko besteht darin, dass die Inflationsraten weiter hoch bleiben. Dies hätte zur Folge, dass Verbraucher deutlich stärker No-Name Produkte nachfragen und Markenprodukte meiden. Dies wiederum würde dazu führen, dass namhafte Konzerne die Preise zu Lasten der Margen senken müssen.

Ozempic – eine Gefahr für das Geschäftsmodell

Ebenso riskant wie die vorweg besprochenen Risiken stuften Anleger im Herbst 2023 die vom dänischen Pharmariesen Novo-Nordisk entwickelte Abnehmspritze namens „Ozempic“ ein. Das wirksame Medikament mit dem Wirkstoff Semaglutid zügelt den Appetit und führ sogar dazu, dass stark übergewichtige und von Adipositas betroffene Menschen relativ schnell und einfach abnehmen. Prominentestes Beispiel ist Tesla-Gründer Elon Musk, der nach eigenen Angaben rund 13 Kilo an Gewicht verlor. Der stark wachsende Trend zu mehr Gesundem ist tatsächlich eine Gefahr für PepsiCo. Ist Snacking also ein Relikt aus der Vergangenheit? Beim US-Konzern nahm man die Besorgnis der Anleger ernst und der CFO Hugh Johnston nahm daraufhin beim US-Sender Bloomberg dazu Stellung. Laut PepsiCo wird der Trend zu gesünderen und zuckerfreien Snacks gehen. Ebenso sehe man beim Verbraucher einen Trend hin zu proteinreichen Nahrungsmitteln. Genau das sei eine riesige Chance. Zwar sei Ozempic ein potentieller Gegenwind, doch die Auswirkungen appetitzügelnder Medikamente sind laut Einschätzung des Managements gering.

Das sagen die Analysten

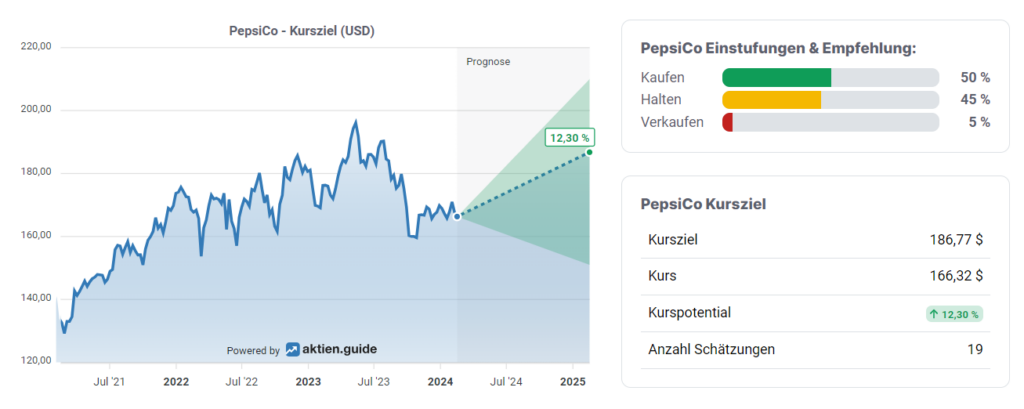

Die Mehrheit der Analysten sieht PepsiCo positiv. Das mittlere Kursziel liegt bei 186,77 USD und somit 12,3% über unserem Analysekurs.

Analysteneinschätzung der Aktie mehrheitlich positiv. Quelle: aktien.guide*

Von den derzeit 19 Analysten, die die Aktie beobachten, geben 11 eine Kaufempfehlung ab. 10 Analysten stufen PepsiCo auf Halten und einzig und allein Morningstar stufte die Aktie Mitte 2023 zum Verkauf ein. Was die Umsatzprognosen anbelangt, so wird das magische Umsatzziel von 100 Mrd. USD laut aktuellen Schätzungen im Jahr 2026 geknackt. Ebenso positiv sieht es beim Gewinn je Aktie aus.

| Jahr | Gewinn je Aktie *Prognosen | Fairer Wert *Prognosen |

| 2023 | 6,56 USD | 166,23 USD |

| 2024 | 8,10 USD | 170,10 USD |

| 2025 | 8,76 USD | 183,96 USD |

| 2026 | 9,38 USD | 196,98 USD |

Unterstellt man ein faires Kurs-Gewinn-Verhältnis von 21x, so ergeben sich die in der Tabelle dargestellten Werte.

Fazit – tolles Geschäftsmodell mit passabler Bewertung:

Wir haben PepsiCo als traditionellen und bodenständigen US-Konzern mit weitreichenden Wurzeln kennengelernt. Das Vertriebsmodell sowie die starke Marktposition stellen einen fast undurchdringbaren Burggraben dar. Wir sind davon überzeugt, dass das Geschäftsmodell auch in den nächsten 10 oder 20 Jahren noch Bestand hat, auch wenn Anleger in jüngster Zeit mit einigen Unsicherheiten konfrontiert waren. Dazu zählt ein verändertes Gesundheitsbewusstsein, die Abnehmspritze Ozempic, möglicher Margendruck aufgrund gestiegener Inflationsraten und nur mittelmäßige Q4-Quartalsergebnisse. Sieht man sich jedoch die langfristigen Daten an, so schaffte es der Konzern ein hohes, einstelligen Gewinnwachstum zu generieren, kaufte Aktien zurück und schuldete langfristiges Fremdkapital um. Die Aktie stellt aus unserer Sicht eine attraktiv bewertete, defensive Beimischung mit einer 25xfachen KGV-Multiple dar. Hinzu kommt die günstige Bewertung auf Basis der Dividendenrendite von aktuell 2,95% sowie einem Dividendenwachstum von hohen 8,24% in den vergangenen 10 Jahren.

„Es ist weitaus besser, ein wunderbares Unternehmen zu einem fairen Preis zu kaufen, als ein faires Unternehmen zu einem wunderbaren Preis“ Warren Buffett

Haftungsausschluss: Diese Analyse basiert auf dem Kenntnisstand vom 18.02.2024 und entstand in Zusammenarbeit mit den HAC-Marathonfonds. Hierbei handelt es sich um keine Kauf- oder Verkaufsempfehlung, sondern um einen redaktionellen Text. Die Anlage in Aktien birgt die erläuterten Risiken. Sämtliche Inhalte und Sachverhalte wurden nach bestem Wissen und Gewissen recherchiert. Für Fehler wird keine Haftung übernommen.